仁祺盛资本:2021年SPAC美国上市由热遇冷之风险解读

2021-05-17 16:18:04来源:财富投资网

前言:

在2021年5月初举办的巴菲特股东大会上,面对一位伯克希尔多年股东的提问:如何看待越来越多的SPAC?

巴菲特在回答中说道:如果你拿着枪指着我说,;两年之内一定要买入SPAC类股票,我也不得不买。但我们会看到一些状况,其中可能有私人的圈子公司,可能有状况好或者不好的公司,都有可能。归根结底,我认为这是一个“赌博市场”。

观点:

为何近期去年大热的SPAC在2021的入夏遭遇寒风?

在5月14日,蒲公英会大湾区召开题为《境外上市及资本运作新视野》的纽约、迪拜、深圳三地企业家在线交流会上,仁祺盛资本David Fang提出:从去年到现在,SPAC交易确实存在泡沫。

原因有几点:

美国证券交易委员会(SEC)在不断强化监管,不仅要求改变会计准则,还要求把warrant股权权证计入到报表负债中,导致资产负债表需要重新制定。这一调整使得美国审计师楼纷纷加班处理,进而影响了上市进程。

自2020开始发行的几百只SPAC,数量过剩且形成了投资炒作的主要战场,成为散户投机工具和创业公司加速变现的通道,这一把有点“玩过了”。

通过SPAC上市的公司品质参差不齐,在美国这个流动性强且投资手段丰富的战场上,部分“不抗打”的项目,容易成为资本投机或对冲机构做空的目标。

很多SPAC上市之后找不到适当的并购标的,交易无从展开。

5)自2021年2月初开始,SPAC收益下降,击鼓传花的接棒方表现乏力,投资者的热情被浇灭,纷纷撤资离场。

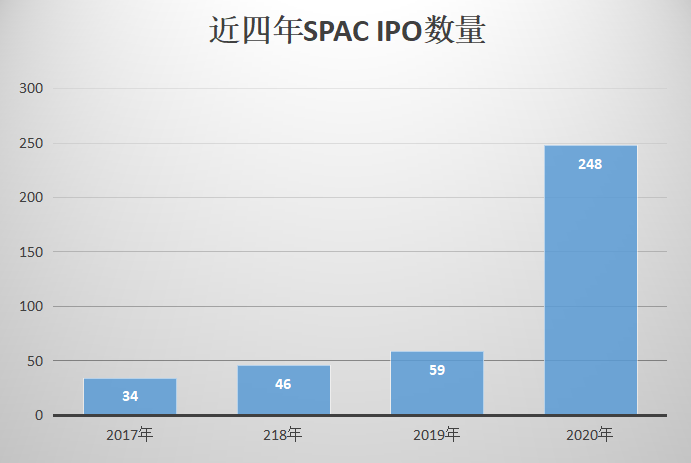

回顾2020年,SPAC IPO 例数大幅上升

在IPO市场,由SPAC (Special Purpose Acquisition Company),中文即“特殊目的并购公司”,带动的通过反向并购特殊目的公司上市进入全球资本关注视野。SPAC交易数量和募资总额在2020-2021年不断刷新纪录。

公开数据显示,2010年仅有2个SPAC IPO,共募资1亿美元;

据SPACInsider数据,2020年美国共有248例SPAC IPO(占当年美股IPO数量的52.7%),募资830.42亿美元(占当年美股IPO募资额的53.5%),首次超越传统IPO模式。

这打破了2019年59例的纪录,而过去十年中大多数年份的SPAC IPO数量均不超过20例。

由图可见,2020年SPAC IPO数量是上年的6倍之多,可谓实现了历史之最。财经媒体甚至高呼“上市抽盲盒”,SPAC史上最繁忙年。

面对这样的热潮,仁祺盛资本认为,作为1993年就已经存在的融资形式,SPAC走出这样的升幅,既印证了市场基本面缺乏支撑时期,若IPO独立上市有困顿期,SPAC便受到青睐这一历史规律。同时,美国及国际市场受到的疫情影响投射到经济及资本市场,也进一步放大了这一规律和趋势。

SPAC IPO 募资金额创下纪录

SPAC在美股历史上经历过2010年-2011年的低谷时期,当时的年度募资金额为1亿美金、2亿美金。而到了2020年,通过这一空白支票上市募集的资金总额达到了830多亿美金。

而在2021年的第一季度,高盛的统计数据显示,截至2月26日,今年已有大约175家由SPAC赞助的公司IPO上市,总共筹集了560亿美元资金,依照这一效率,不到三个月的时间,募资金额已经达到了2020年全年的67%。

SPAC 通常执行架构

SPAC在上市过程中设置架构的要点这一问题,正在为客户担任全球协调人角色的仁祺盛资本认为,投资发起人在成立壳公司时,需要重点关注税务考虑。

按照SPAC的规则,允许投资人有灵活的结构安排。通常分为美国与非美国两大类。结合拟收购的目标公司的地点与架构,税务上需要做好合理的规划。

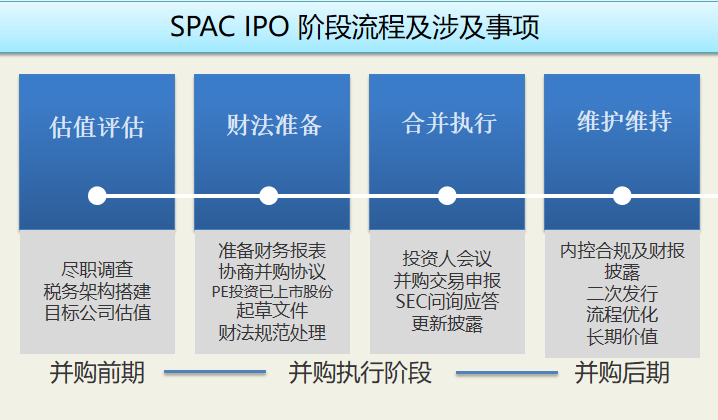

合并资产的环节及流程

主要环节:

1、战略制定与架构搭设:

包括交易目标的定义、确定独立审计、准备定向收并、合并意向及商务谈判、与机构投资者的交流

2、向SEC提交文件:

包括委托声明书的起草撰写、历史财务报表、管理层决策流程配合、拟并购的审计报告及信息披露

3、施行程序及后期实体运营

包括拟上市公司的评估与信息准备、组织架构管理架构的更新、内控合规的准备、日常运维信息披露等

SPAC 收并项目估值不断刷高,大宗合并频出:

-----丘吉尔资本III和MultiPlan(110亿美元)

2020年7月12日,特殊目的收购公司Churchill Capital Corp III(纽约证券交易所代码:CCXX)和市场领先的技术公司MultiPlan,Inc.——支持端到端医疗成本管理解决方案的提供商宣布达成最终的合并协议,合并后的公司将在纽约证券交易所上市,企业价值预估110亿美元。

而后不久,号称特斯拉死对头的电动汽车Lucid Motor宣布已经和Churchill Capital Corp IV公司签订了最终合并协议,届时Lucid将会通过SPAC合并的方式上市进行募资。这笔交易预计将于2021年第二季度完成。合并后Lucid Motor的估值为240亿美元,公司交易股权价值约为118亿美元,将为Lucid提供约44亿美元的现金收益。

依照各大投资机构公开观点的汇总,SPAC募股有以下风险:

1、由于并购过程是非公开的收并购商洽过程,SPAC管理人员不合格或不称职甚至道德风险都可能是利刃,现今也存在利用SPAC售卖原始股的骗局浮出水面。

2、在规定的时间内没有完成收购的风险。上市后的24个月内,SPAC公司需要找到一家拟上市实体企业,股东投票通过后,两家公司完成并购,股票上市买卖交易。若不能在计划时间内完成实体并购,SPAC将被清算。SPAC的结构要求将投资者的资金保留在信托账户中,如果收购未完成,则将本金及利息退还给投资者,

伴随SPAC的热潮,名人效应与豪华独角兽想象效应,信息披露不充分的风险,也将日益浮现。

SPAC 真的那么容易吗?

面对越来越多的国内客户对SPAC的咨询,仁祺盛资本母公司蒲公英会,在2021年4月,组局主题为《美国资本市场新势》沙龙活动演讲中指出-----比起那些热浪,更需要关注的是背后的风险与挑战:

--随着越来越多知名投资人及大鳄们的入场,发起的超大型SPAC,将形成虹吸,中小SPAC面临边缘化和隐形化

--事实上超过半数的融资额度常常是没有说明具体投资行业及指向,对于国内的一些SPAC较热门的标的项目如新能源汽车、自动驾驶、无人机、大数据、移动互联等项目而言,估值的国际化认可,是一段需要规范化和专业度铺垫的必经之路

--对多数投资人来说,SPAC的投资回报容易被夸大

--信息不对称,合并前后的报道均不足,合并项目更多源起特殊客户关系与渠道

--华尔街投资机构通常在SPAC合并完成后才开始关注和分析,存在时间周期,这容易出现项目不那么被关注或估值被低估的情况

--合并后新的管理团队缺乏运营美股上市公司经验,合规信批和财务规范等容易踩坑

--投资者不应仅仅基于好莱坞演员、职业运动员和其他名人的推荐就盲目购买SPAC的股份。

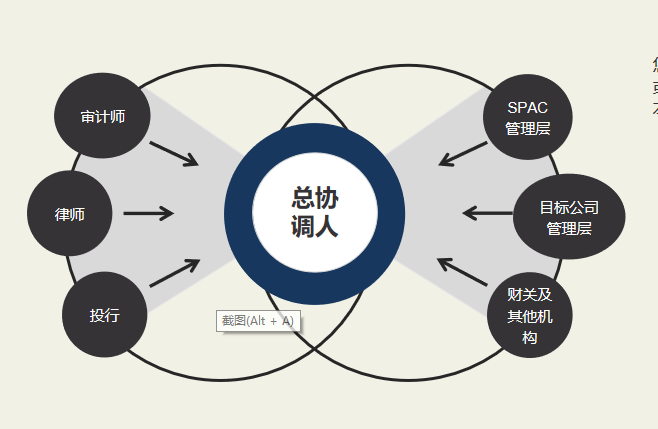

--SPAC收并购应该任命专业化、有国际视野的协调人

站在目标公司一方:

企业如果想要低成本、高效率地顺利运作融资及上市,尤其是面对国际资本市场的运作,尤其需要通过总协调人作为运作扶持方,为企业安排境内外运作的方案分析,落实资本运作方式、依照IPO规则、通过收并购逐步获取控制权方案、尤其是面对SPAC上市方案,有境内外专业经验的总协调人参与到运作全程,能确保运作方案高效实施,节约运作成本,提升时间效率及融资金额。

站在SPAC管理层一方:

项目资源广阔、具备专业的财务、法务、国际化资本运作经验的团队能为SPAC发起方缩短标的项目的搜寻时间、尽职调查及评估时间,润滑谈判,有效撮合双方,提升交易成功率。

-------------------------------------------------------------------------

仁祺盛是一家创立于2014年的专业咨询机构,专注于粤港澳大湾区企业境外上市及并购交易服务。

目前,仁祺盛的主要业务分为企业融资运作全案、境外上市全球协调、收并购交易顾问三部分。团队已积累美股借壳上市、OTC及SPAC总协调的案例经验,并可嫁接境内外财团及基金投资。

免责声明:市场有风险,选择需谨慎!此文仅供参考,不作买卖依据。

免责声明

免责声明