国寿资产、泰康资产、人保资产一季度合计净利润达13.94亿元,第三方业务成“新战场”

2024-06-25 10:13:10来源:21世纪经济报道

近日,泰康资产、国寿资产、人保资产和中再资产4家保险资管机构发布了今年一季度信息披露报告。其中,除中再资产未披露具体经营数据外,泰康资产、国寿资产、人保资产3家保险资管机构一季度合计实现营业收入31.10亿元、净利润13.94亿元。

头部保险资管一季度表现稳定

具体来看,泰康资产、国寿资产、人保资产一季度分别实现营业收入13.74亿元、13.49亿元、3.87亿元,分别实现净利润4.98亿元、7.43亿元、1.53亿元。

在资产规模方面,3家保险资管机构合计资产达到了399.61亿元,负债为97.79亿元。有业内专家表示,保险资管机构的头部格局保持稳定,保险资管产品投资运作总体审慎稳健。总体来看,保险资管公司的盈利模式会因为保险负债的不同呈现差异性。保险资管机构应当持续打造核心能力,践行能力驱动战略,积极提升第三方业务,不断加强市场竞争力。

这三家机构均为我国头部的保险资管机构,其中:

国寿资产是中国最大的资产管理机构之一,涉足国内外公开市场、公募基金、另类投资等多个领域。截至目前,国寿资产合并资产管理规模超5.7万亿元,第三方业务规模超7900亿元,服务实体经济投资规模超3.3万亿元。

泰康资产成立于2006年,属泰康保险集团旗下资产管理子公司,截至2023年底,管理资产总规模超3.4万亿元,受托管理的第三方资产总规模超2万亿元。此外,泰康资产养老金投资管理规模超8400亿元,其中企业年金管理组合数近900个、管理规模超5300亿元,职业年金管理规模超2000亿元。

人保资产于 2003 年 7 月 16 日,是经国务院同意、原保监会批准设立的境内第一家保险资产管理公司。目前管理资产 1.7 万亿元。据悉,人保资产2023年度管理资产规模同比增长14.7%,同时,2023年人保资产实现净利润4.98亿元,同比增长3.11%。

值得注意的是,6月17日,欧洲权威出版集团“欧洲投资与养老金”(Investment&Pension Europe,简称IPE)发布“2024全球资管500强”中,共计11家中国内地保险资管公司进入该榜单。上述三家资管公司均取得了不错的成绩,国寿资产、泰康资产、人保资产分别位列全球32位、58位、111位。

此外我国上榜保险资管机构还有:平安资产(全球排名33),新华资产(排名100),太保资产(排名125),太平资产(排名138),大家资产(排名187),华泰资产(排名197),阳光资产(排名206),长江养老(排名211)。

业内人士认为,在当前国内资本市场萎缩、汇率不利的背景下,我国多家保险资管机构排名上升,管理资产规模依然保持高速增长相当不易。同时,上述人士表示,他注意到不少保险资管机构不再满足于来自集团的稳定资金来源,而是积极发力第三方机构业务和投研能力的建设。

发力第三方机构业务

保险资管的第三方业务,主要面向保险公司同业,以及银行理财公司、信托公司、证券公司等类型机构,受托管理同业保险资金、银行资金、基本养老金、企业年金、职业年金等。其中,业内认为组合类资管产品是保险资管机构发展第三方业务的重要突破口。

2023年底,国寿资产第三方业务规模达7200亿元,较年初增长28%,而最新数据显示,目前国寿资产第三方业务规模已经持续增长至7900亿元。国寿资产2024年年度工作会议指出,2024年工作的总体要求包括,更好统筹服务主业和第三方业务,更好统筹高质量发展和高水平安全,努力推动公司发展再上新台阶。

国寿资产副总裁刘凡在去年年底曾表示,大资管时代,发展第三方业务越来越成为保险资管机构共识。

人保资产则表示,人保资产积极把握第三方业务的发展机遇和另类资产的投资机会,在国内保险资产管理机构中较早开展了第三方保险机构的专户管理业务,并积极创新和开展股权投资、基础设施债权投资业务、资产管理产品等业务,积极筹备公募基金业务,形成了专户管理、资产管理产品、债权投资计划、股权投资计划、不动产投资计划和外汇投资等业务多元化发展的格局,与国内各主要金融机构和大中型龙头企业建立了良好的合作关系。

那么,为何近年来保险资管公司愈加重视第三方业务?业内认为,第三方业务是检验保险资管全方面能力的“试金石”,是保险资管真正从内部受托走向市场化的标志。

近年来,随着我国养老金市场得到快速发展,包括企业年金、职业年金、社保基金在内的养老金产品规模迅速扩大,为保险资管机构第三方业务发展提供了机遇。业内人士表示,随着“十四五”时期我国第三支柱养老体系的加快建设,保险资管面对的资金管理需求将进一步加大。

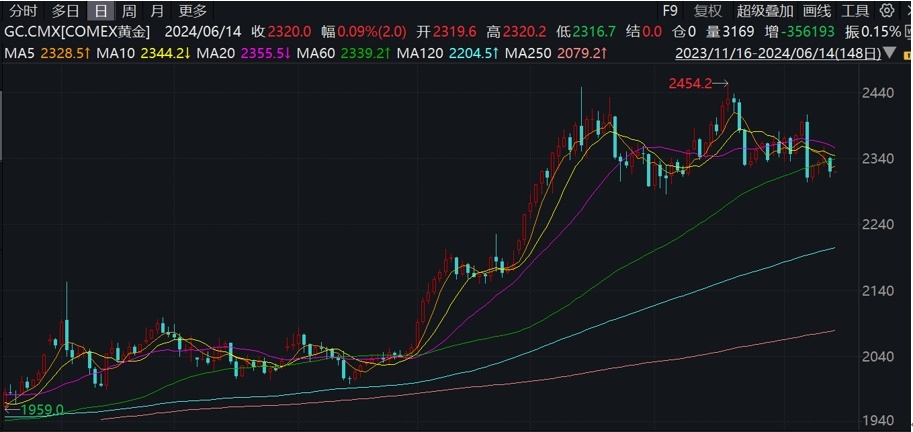

然而,第三方业务的提升也并非易事,普华永道中国金融行业管理咨询合伙人周瑾对21世纪经济报道记者表示,从资产端来看,利率中枢下行,信用风险暴雷,股市动荡加剧,以及当前的资产荒,都使得保险资管机构在达成投资收益目标和发行资管产品方面面临着巨大挑战。从资金端看,保险机构的刚性资金成本对保险资管机构的压力传导,市场波动导致的收益率波动,并进一步使得集团内部非完全市场化的委受托关系矛盾激化,以及市场化的第三方募资变得更加困难。

一位保险资管机构相关人士对21世纪经济报道记者表示,整体来看,这几年第三方业务增长挑战较大,一方面保险资管相较同业,信托、券商、理财子等优势并不明显;另一方面,近几年,国内整体金融环境压力较大,投资资产规模缩水,机构客户主体依然是这几家,保险资管很难找到增量客户。

核心竞争力打造是重点

对于怎样的保险资管产品对机构客户有吸引力,一位保险资管行业研究员表示,目前有竞争力的保险资管产品通常有一些比较好的项目,比如能够承接一些收益稳健、安全可靠的项目。然而,在“资产荒”的当下,要有好的项目,母公司自身的资源也非常重要。

中国保险资产管理业协会执行副会长曹德云在年初发文分析道,“面对复杂严峻的国际形势和艰巨繁重的国内改革发展稳定任务,保险资产管理业需要应对的风险和挑战、需要解决的矛盾和问题比以往更加错综复杂。”

“险资面临的利率风险和再投资风险增加,高负债成本下的高回报要求,资产负债不匹配对应的资产荒等问题,在当前乃至今后很长一段时期将格外突出”,曹德云强调道。

面对保险资管挑战加剧的局面,周瑾认为,长期来看,保险资管机构的核心竞争力还是在于穿越周期的投资与服务能力,体现在投资研究、资产配置、风控合规、投后管理以及客户服务等方面。尤其是险资作为稀缺的“耐心资本”,愈发需要在当前形势下坚持价值投资和长期考核。就当前的业务发展策略而言,很多保险资管机构所在保险集团内部的委托业务是基本盘,平均的管理费水平虽然低于市场,但也一定要服务好,也是发展的基础。未来发展的机遇应该更多凭借市场化的能力去竞争第三方业务,这主要取决于保险资管机构的品牌、资质、团队、业绩和服务等因素,背后对应的是一系列核心能力。因此要提升第三方业务,必须打造核心竞争能力,践行能力驱动战略。

标签:

免责声明

免责声明